- О сроках владения

- Наследство: есть нюансы

- Какое жильё признаётся единственным

- Нужна ли декларация, если минимальный срок владения истёк

- Налог 0%

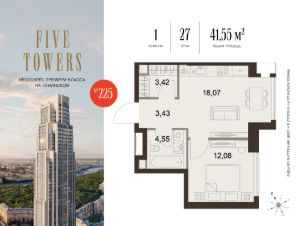

- Налоговые льготы для дольщиков

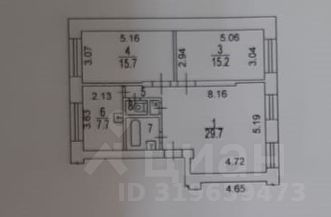

- Присоединение доли и минимальный срок владения

- Учитываем налоговый вычет

- Как снизить налог за счёт расходов на покупку

- Резюмируем

После продажи недвижимости у бывшего собственника возникает обязанность уплатить налог с полученного дохода, если он владел объектом меньше установленного минимального срока. В стандартном случае он составляет пять лет. По истечении этого времени можно продать недвижимость без налога.

С 2025 года налог на доходы физических лиц (НДФЛ) рассчитывается по прогрессивной шкале. Всего в ней установлено пять ступеней — от 13 до 22%. Чем выше доход налогоплательщика, тем большую ставку применяют при расчёте налога.

Однако в случае нетрудовых доходов — продажи недвижимости и другого имущества, получения дивидендов по акциям, процентов по вкладам и так далее — ступеней установлено только две:

- 13% — для прибыли в размере до 2,4 млн рублей включительно;

- 15% — для части прибыли свыше порога в 2,4 млн.

Под прибылью понимается положительная разница между выручкой от продажи и расходами на покупку объекта.

Таким образом, если вы в 2025 году продали за 9 млн рублей квартиру, которую купили в 2023 году за 6 млн, то минимальный срок владения ею ещё не истёк, и вы должны будете заплатить НДФЛ.

Вы можете уменьшить сумму дохода за счёт расходов на покупку этой квартиры, мы ещё расскажем об этом подробнее.

Тогда прибыль от сделки составит: 9 млн – 6 млн = 3 млн.

По ставке 13% начислят налог на сумму до 2,4 млн: 2,4 млн × 13% = 312 тыс. рублей.

Превышение лимита составит: 3 млн – 2,4 млн = 600 тыс. рублей.

На эту сумму налог начислят по ставке 15%: 600 тыс. × 15% = 90 тыс. рублей.

Тогда НДФЛ = 312 тыс. + 90 тыс. = 402 тыс. рублей.

Для нерезидентов ставка налога сохраняется на прежнем уровне — 30%.

Гражданин утрачивает статус налогового резидента РФ, если не менее 183 дней в течение 12 месяцев — месяцы считаются подряд друг за другом — находится за пределами России (ст. 207 Налогового кодекса РФ).Разберём подробнее: всегда ли минимальный срок владения неизменен, что такое единственное жильё с точки зрения закона, как обстоит дело с наследной недвижимостью, надо ли платить налог, если нет дохода от продажи и как избежать претензий от Федеральной налоговой службы (ФНС).

О сроках владения

По общему правилу минимальный срок владения недвижимостью — 5 лет. Обычно он отсчитывается с момента регистрации объекта в ЕГРН.

Но в некоторых случаях — они перечислены в п. 3 ст. 217.1 Налогового кодекса (НК РФ) — этот срок сокращается до 3 лет.

Срок уменьшается, если недвижимость:

- унаследована;

- приватизирована;

- получена в подарок от члена семьи и/или близкого родственника;

- перешла по договору пожизненного содержания с иждивением;

- является единственным жильём.

Наследство: есть нюансы

Говоря о налогообложении при продаже унаследованной квартиры, нужно учитывать несколько важных моментов.

1. При налогообложении доходов от продажи квартиры до истечения трёхлетнего срока владения учитываются также и расходы наследодателя на её приобретение, если они документально подтверждены (статья 220 НК РФ). Таким образом, наследник вправе использовать вычет в размере документально подтверждённой стоимости и уменьшить на эту сумму налогооблагаемую базу.

Но если таких документов нет, наследнику остаётся воспользоваться общим имущественным налоговым вычетом, размер которого составляет 1 млн рублей (пп. 1 п. 2 ст. 220 НК РФ). Подробнее о вычете мы расскажем ниже.

2. Трёхлетний срок для освобождения от уплаты НДФЛ при продаже унаследованной квартиры следует отсчитывать с даты смерти наследодателя, так как право собственности на неё у наследника возникает именно с этого дня, а не с даты его госрегистрации (письма Минфина России от 18.06.2019 № 03-04-05/44444, от 24.05.2019 № 03-04-05/37838).

«Если квартира получена по наследству от умершего супруга и была куплена в браке, то срок владения высчитывается не со дня смерти наследодателя, а с момента первоначального оформления недвижимости в собственность. Согласно статье 256 ГК РФ, такая квартира считается совместной собственностью супругов, если иное не установлено брачным договором.

При этом неважно, кто из супругов по документам был владельцем объекта и рассчитывался за нее. Если недвижимость куплена в браке и нет брачного договора, то квартира общая, и отсчет срока владения начинается с момента покупки».

Какое жильё признаётся единственным

Если на момент продажи собственник владеет только одним жилым объектом, то это жильё признаётся единственным. Необязательно, чтобы это была квартира: комната в коммуналке, дом или даже доля в объекте в этом случае тоже считаются.

А вот апартаменты не могут быть признаны единственным жильем, так как не имеют статуса жилого помещения.

Таким образом, если у гражданина в собственности есть квартира и дом, то при продаже, например, дома он должен будет заплатить налог, потому что дом не является единственной жилой собственностью. Но и тут есть исключение: если второй объект куплен максимум за 90 дней до продажи первого, налог платить не придётся.

Антон купил дом в январе 2022 года и продал его в феврале 2025 года — по истечении трёхлетнего минимального срока владения. Но перед этим, в декабре 2024 года, он купил квартиру, то есть дом перестал был единственным жильём.

Однако НДФЛ с продажи дома Антон платить всё-таки не будет, так как проданный объект по «правилу 90 дней» всё ещё считался единственным.

Надо иметь в виду, что срок 90 дней между покупкой и продажей объектов считается по датам регистрации сделок в Росреестре, а не по заключению договора купли/продажи, фактической оплате или составлению акта приёма-передачи.

Если жильё находится в совместной собственности супругов, то при решении, единственное оно или нет, также учитывают недвижимость, которая находится в личной собственности каждого из них.

Такой позиции ФНС придерживается с 2023 года, ранее личная недвижимость супругов, например купленная до брака или унаследованная уже после женитьбы, при определении единственного жилья не учитывалось.

Надо ли подавать декларацию, если минимальный срок владения уже вышел

В стандартном случае, если недвижимость находилась в собственности дольше минимального срока владения, подавать налоговую декларацию после её продажи не нужно.

Но когда продавец пользуется льготой, например трёхлетним сроком владения, налоговый инспектор не видит, что квартира подпадает под неё, и рассчитывает налог так, как будто льготы нет.

Наталья Пенькова,налоговый консультант:

«Бывшему владельцу недвижимости, который хочет применить льготный режим, нужно до истечения срока подачи декларации — лучше прямо в январе года, следующего за годом продажи квартиры, — направить в ФНС пояснение, приложив подтверждающие льготу документы, и дождаться уведомления, что данные приняты и подавать декларацию не требуется.

Случается, что из-за сбоя в базе инспекция в течение года всё равно присылает требование об уплате налога. Тогда для снятия претензий надо направить туда полученный ранее ответ. Все эти действия удобно совершать дистанционно, через личный кабинет на сайте ФНС».

Налог 0%

Есть ряд ситуаций, когда собственнику не придётся платить НДФЛ вне зависимости от минимального срока владения жильём.

1. Продажа квартиры не дороже 1 млн рублей

При продаже недвижимости ранее минимального срока владения НДФЛ не взимается, если стоимость сделки не превышает 1 млн рублей, то есть размера стандартного налогового вычета.

Налоговый кодекс позволяет налогоплательщику пользоваться этим вычетом один раз в год.

Такой вариант встречается редко. Во-первых, большинство объектов недвижимости стоит дороже 1 млн рублей. Во-вторых, если сумма сделки окажется меньше, чем 70% официальной кадастровой стоимости объекта, то при налогообложении доходы налогоплательщика от его продажи пересчитают по формуле «кадастровая стоимость × 0,7».

2. Двое или больше детей — налога нет

С 2021 года семьи с двумя и более детьми не платят налог с продажи недвижимости, но для этого должны одновременно соблюдаться следующие условия:

- в семье должно быть двое и более детей младше 18 лет (24 лет, если ребёнок учится очно), усыновлённые дети тоже учитываются;

- взамен проданного жилья необходимо приобрести другое в течение того же года, когда произошла сделка, или до 30 апреля следующего года;

- кадастровая стоимость проданного жилья не должна превышать 50 млн рублей;

- новое жильё должно быть больше по площади или его кадастровая стоимость должна быть выше;

- на момент сделки продавцу и членам его семьи не должно принадлежать в совокупности более 50% другого жилья, общая площадь которого больше, чем у приобретаемого.

При выполнении всех этих условий семье с детьми не нужно соблюдать никаких сроков владения недвижимостью. То есть можно сегодня купить квартиру, через месяц — продать, и никакого налога не возникнет.

Эта льгота распространяется на любую жилую недвижимость семьи, а не только на квартиры.

3. Продажа квартиры, полученной по реновации

Для квартир, полученных жителями Москвы по программе реновации, в минимальный срок владения засчитывается время, в течение которого собственнику принадлежала квартира в старом доме.

Андрей купил квартиру в доме, который позднее попал под реновацию, в 2015 году. В сентябре 2024 года он получил новое жильё и продал его через два месяца.

Срок владения для новой квартиры будет отсчитываться от 2015 года и составит 9 лет. Следовательно, НДФЛ при продаже новой квартиры Андрею платить не придётся.

Налог и продажа квартиры в новостройке, или Льготы для дольщиков

С 2020 года при продаже новостройки минимальный срок владения отсчитывается с даты полной оплаты договора долевого участия. При этом неважно, оплачивал собственник дополнительные метры при приёмке жилья или нет (абзац 4 п. 2 ст. 217.1 НК РФ). Так что три или пять лет нужно считать не как раньше, со дня регистрации права собственности, а с момента полного расчёта по договору.

Обычно расчёт происходит в день сделки или в течение нескольких месяцев, если предусмотрена рассрочка. В последнем случае срок полного расчёта отсчитывается от последней оплаты, а не от первой. При этом, отметим ещё раз, оплата дополнительных метров на сроки не влияет.

Эта норма действует для сделок, проведённых с 2019 года, и касается квартир, купленных по договорам:

- долевого участия (ДДУ);

- переуступки права требования по ДДУ;

- участия в жилищно-строительном кооперативе.

Если собственник продал новостройку в 2019 году, но до внесения поправок в закон, владел на тот момент квартирой дольше минимального срока по новым правилам и уже заплатил налог — он имеет право обратиться в ФНС и вернуть деньги, подав корректирующую декларацию.

Раньше покупатели новостроек должны были дождаться ввода дома в эксплуатацию и вступления в право собственности. Только после этого начинался отсчёт времени до безналогового периода.

Присоединение доли и минимальный срок владения

Если в собственности гражданина уже есть доля в квартире и он приобретает ещё одну долю в ней же или эта же квартира оказывается в его полной собственности, то минимальный срок владения для него рассчитывается с момента приобретения первой доли.

С 2017 года Сергей владел 1/2 квартиры, в 2022 году выкупил вторую половину, а в 2024 году продал это жильё. НДФЛ он платить не должен, так как минимальный срок владения для него считается с 2017 года, а не с 2022-го.

Учитываем налоговый вычет

Напомним, что для налоговых резидентов РФ с 2025 года ввели прогрессивную шкалу налогообложения. Всего в ней ступеней 5, но при продаже жилья применяют только две:

- 13% — для прибыли в размере до 2,4 млн рублей включительно;

- 15% — для части прибыли свыше порога в 2,4 млн.

Для нерезидентов ставка осталась прежней — 30% суммы, указанной в договоре купли-продажи.

Обратите внимание, что если вы продали квартиру в 2024 году, новые правила на вас не распространяются.

При расчёте с налоговой бывший собственник вправе использовать налоговый вычет (п. 2.1 ст. 220 НК РФ). Он позволяет уменьшить сумму, с которой уплачивается налог, на 1 млн рублей в случае продажи квартиры, комнаты, доли, дома, земельного участка.

Павел унаследовал квартиру в сентябре 2024 года и продал её в декабре того же года за 4 млн рублей. Налог без использования вычета составил: 4 млн × 13% = 520 тыс. рублей.

Но Павел сможет заплатить НДФЛ не с полной суммы, а только с 3 млн рублей, если приложит к налоговой декларации заявку на оформление вычета. В этом случае сумма налога уменьшится до 390 тыс. рублей.

Новые правила расчёта НДФЛ на Павла не распространяются, так как сделка прошла в 2024 году.

Помимо стандартного вычета продавец может добавить в декларацию и другие положенные вычеты, которые он не использовал за год, к примеру, вычет за оплату учёбы или лечение, и таким образом ещё уменьшить сумму НДФЛ.

Как снизить или даже обнулить налог за счёт расходов на покупку

Чаще для уменьшения налоговой базы выгодно использовать не налоговый вычет, а учесть расходы на покупку квартиры. Но этот способ подходит тем, кто купил жильё, а не получил в дар или по наследству.

Анна купила квартиру за 5 млн рублей, а спустя год продала её за 5,5 млн рублей. К декларации она приложила документы, подтверждающие факт покупки. Это позволило снизить налоговую базу с 5,5 млн до 500 тыс. рублей и уменьшить налог с 585 тыс. до 65 тыс. рублей.

В этом случае налог фактически начисляется только на прибыль, полученную от перепродажи. Но этот вариант осложнён одним принципиальным условием: на руках должны быть документы, которые подтверждают расходы на приобретение. Если их нет, то использовать методику «доходы минус расходы» не получится.

В некоторых случаях при использовании этого метода собственник может уменьшить НДФЛ до нуля: если гражданин приобрёл квартиру и продал её за ту же или меньшую цену, то дохода не возникает, а следовательно, и обязанности уплачивать налог нет.

В 2023 году Пётр купил квартиру за 3 млн рублей, а в 2024-м продал её за 2,9 млн рублей. Дохода от продажи он не получил, даже немного ушёл в минус.

Подтверждающие документы были в порядке, поэтому НДФЛ Пётр не платил, хотя он владел квартирой всего год.

Напоминаем, что декларацию подают в срок до 30 апреля следующего за продажей года, а налог платят до 15 июля. Например, если вы продали квартиру в 2024 году, то декларацию нужно подать до 30 апреля 2025-го, а до 15 июля 2025-го — уплатить начисленный налог.

Резюмируем

1. При продаже жилья надо уплатить НДФЛ, если оно было в собственности меньше минимального срока владения. По общему правилу он составляет 5 лет, но в некоторых случаях может быть сокращён до 3 лет.

2. С 2025 года в России при уплате НДФЛ используется прогрессивная шкала: ставка налога зависит от полученной прибыли. При продаже недвижимости налоговым резидентом применяют две ступени: 13 и 15%. Ставка для нерезидентов осталась прежней — 30%.

3. Трёхлетний срок владения при продаже унаследованной квартиры считается с даты смерти наследодателя.

4. Если квартира получена в наследство от супруга и была куплена в браке, то срок владения отсчитывается с момента оформления объекта в собственность.

5. Жильё признаётся единственным, если на момент сделки продавец владел на праве собственности только им.

6. Если квартира находилась в собственности дольше минимального срока владения, то подавать декларацию в ФНС после её продажи не нужно. Но если вы использовали какую-то льготу, лучше уведомить об этом налоговую.

7. Семьи с двумя и более несовершеннолетними детьми в некоторых случаях могут не платить НДФЛ при продаже жилья.

8. При реновации минимальный срок владения считается с момента приобретения старой квартиры.

9. При покупке новостройки по ДДУ минимальный срок считают с момента полной оплаты по договору.

10. При присоединении доли минимальный срок владения отсчитывают с момента покупки первой доли.

11. Если сумма сделки менее 1 млн рублей, платить НДФЛ не придётся — его покроет стандартный налоговый вычет.

12. Для уменьшения налоговой базы выгодно использовать схему «доходы минус расходы».